La déclaration de TVA

Introduction

En fonction de son régime fiscal, l’entreprise a des obligations différentes au regard de la déclaration de son chiffre d’affaires et donc du reversement de la TVA collectée lors de ses ventes.

TVA, obligations et déclarations

La déclaration permettant le reversement de la TVA peut être réalisée au mois, au trimestre ou à l’année, en fonction du régime fiscal de l’entreprise.

L’entreprise assujettie doit donc se conformer aux obligations déclaratives du régime auquel elle adhère, sachant qu’il est possible d’en changer, sur option et de manière officielle.

Les obligations déclaratives

Tous les assujettis à la TVA ont l’obligation d’établir des déclarations de chiffre d’affaires dont la périodicité est fonction du régime fiscal applicable à la TVA.

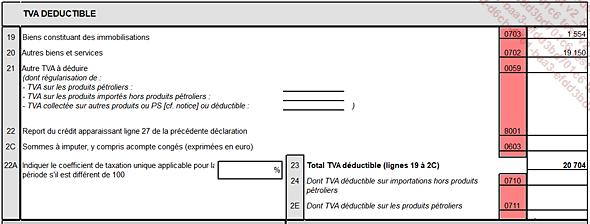

L’entreprise doit déclarer la totalité de son chiffre d’affaires, y compris les opérations non soumises.

Le chiffre d’affaires est déclaré pour le montant H.T. réparti en fonction des taux applicables de TVA.

Principe de fonctionnement de la TVA

Les entreprises collectent la TVA pour le compte de l’état sur les ventes pour toutes les opérations commerciales soumises.

Cependant, la TVA sur les achats et les frais soumis à la taxe sont déductibles, le principe étant de payer la TVA uniquement sur la différence entre le chiffre d’affaires et les consommations nécessaires à l’activité.

La valeur ajoutée est la richesse créée par l’entreprise, soit la différence entre son chiffre d’affaires et ses consommations pour parvenir à ses ventes.

La TVA représente donc la taxe sur cette richesse et elle est payée exclusivement par le consommateur final.

|

À savoir : Une entreprise qui ne collecte pas la TVA devient le « consommateur final ». |

Exemple

L’entreprise facture 1 000 € pour des marchandises vendues, la TVA payée par le client et collectée par l’entreprise s’élève à 200 € (pour un taux de 20 %).

L’entreprise a acheté...

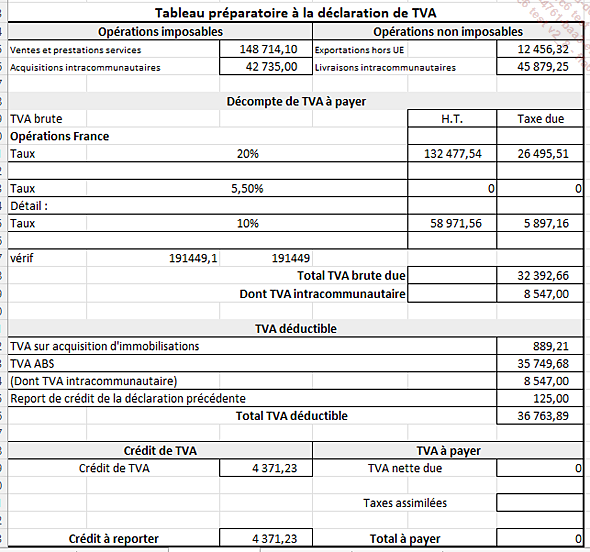

La TVA collectée

La TVA étant un impôt sur la consommation, elle trouve son origine sur les ventes réalisées par des professionnels.

La TVA doit donc apparaître sur les factures des ventes, elle est ensuite intégrée en comptabilité dans les comptes adaptés, elle apparaît ensuite dans les états préparatoires à la déclaration.

TVA collectée d’après les débits

Pour toutes les entreprises qui vendent des biens (marchandises, produits finis ou semi-finis), la TVA est collectée d’après les débits, c’est-à-dire à partir des factures émises qu’elles soient réglées ou pas.

Exemple

Une facture de vente du 15/04 pour un montant H.T. de 1 000.00 € génère une TVA collectée de 200,00 € (TVA 20 %).

Le CA est à déclarer et à reverser à l’état au mois de mai, à la date prévue pour l’entreprise.

TVA sur encaissement

Prestataires de services

Concernant les entreprises prestataires de services...

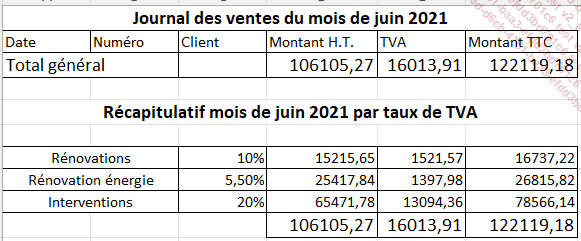

La TVA déductible

La TVA sur les factures payées à des fournisseurs, quelle qu’en soit la raison, peut être déduite de la TVA collectée à reverser à l’état.

Les éléments à porter sur la déclaration sont issus de la comptabilité et seul le montant de la TVA est mentionné.

TVA déductible sur les achats d’immobilisations

L’administration prévoit la distinction entre les achats courants et les acquisitions d’immobilisations.

Les achats courants comportent toutes les charges soumises à TVA :

-

Le justificatif est la facture.

-

Une charge entraîne une diminution du résultat.

Les immobilisations constituent des biens permettant l’activité :

-

Une facture en précise les composants.

-

Une immobilisation fait partie du patrimoine de l’entreprise.

Les acquisitions d’immobilisations ont un impact sur l’actif du bilan, les charges viennent en déduction du résultat.

|

À retenir : Les immobilisations sont des biens acquis par l’entreprise pour faire fonctionner son activité. Ils sont prévus pour durer. |

TVA déductible sur les achats et sur les frais

Pour bénéficier de la déductibilité de la TVA, les biens et services acquis doivent servir les besoins de l’activité et les factures doivent présenter...

Le principe de l’autoliquidation

Par le principe de l’autoliquidation, l’acheteur déclare à la fois la TVA sur les ventes à la place du vendeur, mais aussi la TVA sur ses achats, ce qui représente la même valeur de TVA

Pour l’entreprise, l’opération est blanche ; en effet, la TVA collectée est strictement égale à la TVA déductible.

Le fonctionnement

La facture de l’achat constitue le document comptable pour le support du calcul de la TVA, elle est enregistrée en comptabilité pour le montant H.T. à payer au fournisseur.

C’est l’acheteur qui déclare la TVA ainsi que la TVA déductible sur cet achat, l’opération annule les deux montants qui sont identiques.

Les acquisitions intracommunautaires

Les acquisitions intracommunautaires sont des achats en provenance des autres pays de l’UE.

|

À noter : Certaines entreprises bénéficient d’un régime particulier dérogatoire, dans ce cas, la TVA ne doit pas être mentionnée sur la déclaration. |

L’autoliquidation dans le BTP

Les activités de construction, de réfection, de nettoyage, d’entretien...

La TVA à payer

La déclaration permet de totaliser :

-

les montants de TVA collectée,

-

le montant total de la TVA déductible, y compris un crédit reporté.

À partir de ces montants, la déclaration fait ressortir deux situations opposées :

-

l’entreprise doit payer la TVA à l’état,

-

l’état doit de l’argent à l’entreprise, par un crédit de TVA.

La TVA à payer

La TVA due à l’état constitue une dette à payer à l’administration fiscale le mois qui suit la déclaration.

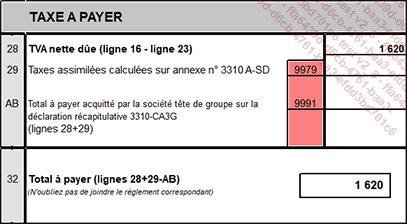

Le calcul

En fonction des montants de la taxe due et du total déductible, l’entreprise aura une TVA à payer ou un crédit de TVA, l’un ou l’autre figure dans la dernière partie de la déclaration :

Une TVA nette due est dégagée lorsque la TVA collectée et supérieure à la TVA déductible.

Exemple

Dans la présente déclaration :

-

le montant de la TVA collectée s’élève à 22 324 €,

-

la TVA déductible s’élève à 20 704 €,

-

la TVA à payer est donc de 22 324 - 20 704 = 1 620 €.

Conséquences sur le bilan

La TVA à payer n’est pas une charge pour l’entreprise, le résultat...

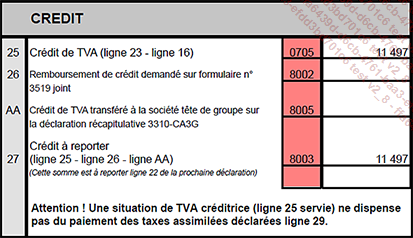

Le crédit de TVA

Il est tout à fait possible qu’un crédit de TVA soit calculé, à la place de la TVA à payer, c’est le cas lorsque la TVA déductible est supérieure à la TVA collectée.

Calcul du crédit de TVA

Un crédit est dégagé lorsque la TVA déductible est supérieure à la TVA collectée.

Un crédit de TVA peut apparaître à différentes périodes de la vie de l’entreprise :

-

En début d’activité : lorsque le CA n’est pas encore conséquent et que les engagements (stocks, achats, investissements…) de départ sont importants.

-

Dans le cas d’une activité pour laquelle le taux de TVA est plus faible que celui des achats.

-

Dans le cas d’une activité d’exportation importante.

-

Dans le cas d’une activité principalement non taxée.

|

À retenir : Le crédit de TVA calculé dans la déclaration représente une créance envers l’état et le montant figure à l’actif du bilan dans les autres créances (différentes des créances clients). Le montant du crédit pourra être déduit sur la déclaration suivante et constituera une partie de la TVA déductible. |

La demande de remboursement

Il est tout à fait...

Editions ENI Livres | Vidéos | e-Formations

Editions ENI Livres | Vidéos | e-Formations